Het is tijd om afscheid te nemen van het bedrijf. Je wilt het bedrijf te koop aanbieden, maar hoe kun je bepalen wat je bedrijf nou waard is? Een groot risico schuilt altijd bij aan de kant van de verkoper om emotionele waarde te hechten aan de onderneming. Het resultaat hiervan is dat er een verkoopprijs wordt bedacht die veel te hoog is voor de onderneming. Om deze reden zijn er verschillende theorieën die ons op basis van de financiële gegevens een objectieve waarde geven. Het is niet een gemakkelijk proces, maar met de financiële gegevens zou door iedereen een waarde bepaald kunnen worden!

Welke methode kan gebruikt worden?

Er zijn verschillende theorieën en manieren om de bedrijfswaarde uit te rekenen. Wij zullen, om het zo overzichtelijk mogelijk te houden, één van de methodes uitgebreid bespreken. Dit is de Discounted cashflow methode.

De Discounted Cashflow methode wordt de bedrijfswaarde berekend op basis van de toekomstige kasstromen. Hiervoor moet je dus eerst alle kasstromen op een rijtje zetten. Hiervoor doen we het volgende:

1.De vrije kasstroom berekenen

Bedrijfswinst (EBIT)

– Belastingen over de operationele winst

+ Afschrijvingen

+/- Wijzigingen in de operationele voorzieningen

+/- Wijzigingen in latente belasting schulden/vorderingen

– Investeringen in het operationele werkkapitaal

– Investeringen in (im)materiele activa

= Vrije kasstroom

Dit klinkt ingewikkeld, maar zal als het goed is uit alle cijfers te behalen zijn.

2. De kosten van het geïnvesteerde vermogen.

De zojuist genoemde kasstromen moeten vervolgens worden vergeleken met de kosten om deze kasstromen ‘contant’ te maken. Hiervoor berekenen we de gemiddelde kosten van het geïnvesteerde vermogen. Het geinvesteerde vermogen bereken je door de som van het eigen vermogen en vreemd vermogen.

Allereerst de kosten van het vreemd vermogen: Dit is de gemiddelde rente die je betaalt als het gaat om de kort- en langlopende schulden.

Vervolgens de kosten van het eigen vermogen. Dit wordt ook wel de ‘rendementseis’ genoemd. We berekenen dit aan de hand van de risicoloze rente (Rf), opgeteld met een risico-opslag voor het investeren (RM) en extra opslag voor het investeren in de kleine onderneming (RS), en ten slotte eventuele onderneming specifieke risicofactor (RU). Stel dat de RF 3% is, de RM 1.5%, de RS 2% en de RU 4% is, dan komen we op een rendementseis van in totaal: 3+1.5+2+4 = 10.5%

Nu we weten hoe we de kosten van het eigen vermogen, en het vreemd vermogen op een rijtje kunnen krijgen, is het belangrijk om het om te rekenen naar het totale vermogen. Dit doen we als volgt:

Stel je voor dat we de volgende gegevens hebben: de onderneming is met 10% vreemd vermogen is gefinancierd. de rendementseis is 10.5% en het gemiddelde vreemde vermogen kosten is 5%. we berekenen de totale vermogen door de volgende som: (10.5%*0.90) + (5%*0.10) = 9.45 + 0.50 = 9.95%

3. Bereken je bedrijfswaarde!

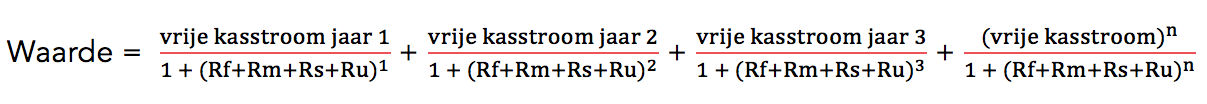

De allerlaatste stap is om nu de aan de hand van je gemaakte berekeningen de cijfers in de formule in te vullen.

Doordat we de benodigde cijfers hebben berekend, is het een kwestie van de formule invoeren in de rekenmachine op basis van het aantal jaar dat we vooruit willen gebruiken.

We hebben geprobeerd het zo duidelijk mogelijk op een rijtje te zetten. Het is echter wel begrijpelijk dat dit nog steeds ingewikkeld overkomt. Daarom hebben wij ……………………………………………………………………………………………………………………………..

Reacties